Catatan Akhir Tahun 2013: Makroekonomi Global & Indonesia

|

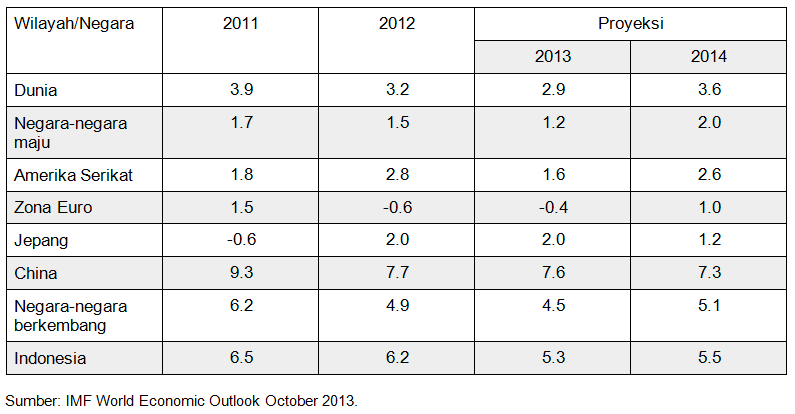

Tak terasa tahun 2013 akan segera berakhir. Roda perekonomian Indonesia masih bergejolak selama tahun 2013, dibayang-bayangi faktor eksternal dan internal. Memasuki tahun 2014, ketidakpastian ekonomi global serta perlambatan laju pertumbuhan ekonomi nasional masih akan menghantui. Artikel ini merupakan catatan akhir tahun yang dihimpun penulis dari berbagai sumber dengan harapan dapat memberikan rangkuman serta ulasan makroekonomi dan pasar modal global serta lokal. Perekonomian global Setelah krisis finansial global di tahun 2008, perekonomian dunia belum menunjukkan laju pertumbuhan yang berarti. Bahkan, laporan World Economic Outlook terbarunya yang dirilis di bulan Oktober 2013, International Monetary Fund (IMF) merevisi turun tingkat pertumbuhan ekonomi dunia di tahun 2013 menjadi 2,9% untuk tahun 2013 dan 3,6% untuk tahun 2014 dari proyeksi sebelumnya di bulan Juli 2013 sebesar masing-masing 3,2% dan 3,8%. Secara umum pertumbuhan ekonomi global rata-rata tercatat sebesar 2,5% selama paruh pertama 2013, kurang lebih sama dengan rata-rata selama paruh kedua tahun 2012. Negara-negara maju mulai menunjukkan percepatan dalam pertumbuhan ekonominya sementara negara-negara berkembang cenderung mengalami perlambatan; namun secara keseluruhan negara-negara berkembang masih memberikan kontribusi yang lebih besar terhadap pertumbuhan ekonomi global. Tabel 1: Proyeksi pertumbuhan ekonomi global 2013 & 2014 dari IMF

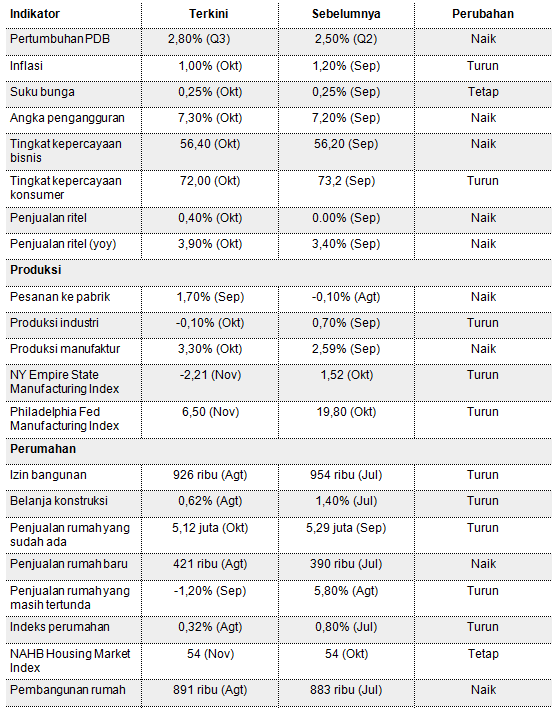

Amerika Serikat Memasuki tahun 2014, Amerika Serikat diperkirakan akan mulai tumbuh meski tidak agresif. Data terkini menunjukkan bahwa ekonomi Amerika Serikat bertumbuh 2,8% yoy di kuartal ketiga tahun ini. Grafik 1: Pertumbuhan PDB Amerika Serikat Per Kuartal, 2008-2013

Beberapa indikator makroekonomi Amerika Serikat juga sudah menunjukkan perbaikan, meski belum semuanya kuat. Tabel 2: Indikator makroekonomi Amerika Serikat

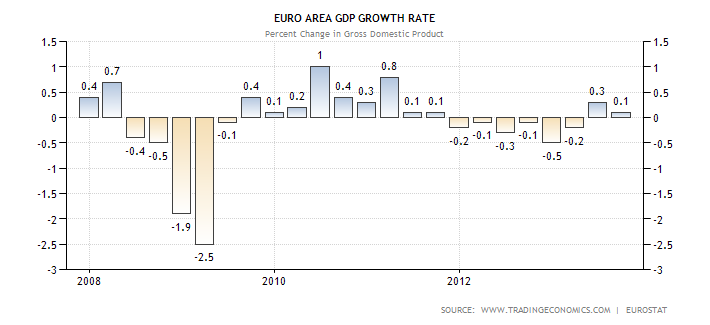

Sumber: tradingeconomics.com Walaupun ada kemungkinan bank sentral Amerika Serikat, The Federal Reserve, akan mengurangi paket stimulusnya (quantitative easing) di awal tahun depan, namun gubernur bank sentral Ben Bernanke menegaskan bahwa hal ini sama sekali tidak akan mengubah kebijakan suku bunga rendah (target Fed Fund rate sebesar 0-0,25%) untuk mencapai target angka pengangguran sebesar maksimum 6,5% (data terkini per Oktober 2013 adalah sebesar 7,3%) dan angka inflasi sebesar maksimum 2% (data terkini per Oktober 2013 adalah sebesar 1,0%). Sebuah artikel di majalah TIME tertanggal 25 Juni 2013 yang berjudul "No, The Fed's Buying Spress Doesn't Have to End in Tears" memberikan gambaran bahwa pengurangan stimulus oleh Federal Reserve tidaklah harus merusak tatanan perekonomian. Artikel tersebut meliput laporan dari Capital Economics yang membandingkan resesi saat di Amerika Serikat ini dengan resesi yang terjadi di kurun 1942-1951 dan di tahun 1994. Dengan menganalisa bagaimana dampak perubahan besar atas kebijakan moneter di periode 1994 (di mana pasar obligasi Amerika Serikat ambruk) vs. 1942-1951 (di mana pasar obligasi tidak ambruk), para analis Capital Economics memperkirakan bahwa kondisi saat ini lebih mirip dengan periode 1942-1951. Periode 1994 mungkin memiliki banyak kesamaan dengan saat ini: pemulihan ekonomi berlangsung lebih lama dar biasanya serta diperparah dengan keterpurukan sektor perumahan serta krisis tabungan dan pinjaman yang kemudian disertai iklim suku bunga rendah untuk periode yang lama. Namun ada juga beberapa perbedaan antara kedua periode. Pertama, pada periode 1994 ekonomi Amerika Serikat mulai menguat di akhir 1993, di mana pertumbuhan PDB mencapai 5% sehingga mendorong the Fed untuk menaikkan suku bunga secara tajam. Namun the Fed tidak mengkomunikasikan tindakan ini dengan jelas; the Fed hanya menyatakan bahwa the Fed berencana mengambil tindakan-tindakan yang akan menimbulkan "kenaikan kecil" atas suku bunga pasar uang jangka pendek. Pada kenyataannya, kebijakan moneter diperketat secara drastis di tahun 1994, dengan kenaikan suku bunga sebesar 3%. Akibatnya pasar obligasi ambruk, dengan yield US Treasury bertenor 2 tahun berlipat ganda menjadi 8% dalam setahun. Sebaliknya, gubernur the Fed saat ini, Ben Bernanke, berkomunikasi dengan jelas dan sering, memberitahukan para investor target angka pengangguran secara pasti yang menjadi acuan tindakan the Fed. Terkait rencana pengurangan pelonggaran kuantitatif, Bernanke mengutarakan bahwa ia tidak akan menaikkan suku bunga untuk sementara waktu, namun hanya akan mengurangi pembelian aset. Lebih lanjut, the Fed kemungkinan besar tidak akan menjual kepemilikan obligasinya di pasar untuk beberapa tahun ke depan; malah the Fed bersedia membeli kembali jika pasar menjadi "kacau". Kondisi demikian lebih menyerupai apa yang terjadi selama kurun 1942-1951, di mana saat itu Amerika Serikat menghadapi situasi yang lebih parah dari krisis finansial 2008: Perang Dunia II dan kondisi pasca perang. Program pembelian obligasi the Fed saat itu hampir sama besarnya dengan saat ini - kepemilikan obligasi oleh the Fed mencapai 11% dari PDB di tahun 1945 vs. saat ini 12%) - dan dari tingkat urgensinya juga kurang lebih sama. Program Quantitative Easing versi 1940an juga dimaksudkan untuk menjaga ongkos pinjaman (borrowing cost) rendah guna membiayai perang. Akan tetapi, meskipun neraca the Fed terkuras secara masif, namun situasi tidak berakhir buruk. Pengurangan (unwinding) berjalan secara bertahap dan sedikit-sedikit, tidak secara seketika. The Fed menyampaikan dengan jelas bahwa the Fed akan melakukan apapun untuk mempertahankan tatanan di pasar sekuritas (serupa dengan gaya komunikasi the Fed saat ini). Selain itu, suku bunga juga dipertahankan rendah setelah unwinding, tidak naik melampaui 2% sampai tahun 1955. Tentu saja, ada banyak perbedaan antara kondisi pasar saat ini dengan periode pasca perang, serta lebih banyak pelaku pasar dan negara yang terlibat. Namun pelajaran yang dapat dipetik dari periode 1942-1951 adalah bahwa pembelian aset besar-besaran oleh the Fed tidak harus berakhir pahit. Dan pengurangan stimulus tidak harus berarti kenaikan borrowing cost secara masif. Isu yang mungkin perlu diwaspadai adalah risiko gagal bayar (default) utang Amerika Serikat, yang bisa mengacaukan tingkat kepercayaan di pasar surat utang global, mengingat Amerika Serikat merupakan salah satu negara dengan peringkat utang terbaik di dunia. Namun dalam laporannya tanggal 20 November 2013, U.S. Congressional Budget Office memperkirakan bahwa Amerika Serikat masih dapat menunda menaikkan plafon utangnya hingga Juni 2014. Meski Congress AS menunda menaikkan plafon utang hingga Februari 2014, namun departemen keuangan AS (US Treasury Department) masih dapat menggunakan beberapa cara untuk mencegah gagal bayar, misalnya dengan menunda pembayaran manfaat pensiun. Selain itu, kenaikan penerimaan pajak di sekitar tanggal 15 April seiring dengan waktu pelaporan pajak tahunan mungkin dapat memberikan cukup pendapatan bagi pemerintah AS guna memenuhi kewajiban pembayaran hingga Juni. Zona Euro Dalam laporan World Economic Report Oktober 2013, IMF menyatakan bahwa langkah kebijakan di Euro telah berhasil mengurangi beberapa risiko di zona Euro dan menstabilkan pasar finansialnya. Pertumbuhan ekonomi sudah mulai nampak, namun masih sangat lemah. Setelah 18 bulan mengalami kontraksi, data terkini menunjukkan bahwa perekonomian zona euro tumbuh 0,1% selama kuartal ketiga 2013 (Juli-September 2013), turun dibandingkan pertumbuhan di kuartal kedua (April-Juni 2013) sebesar 0,3%. Pertumbuhan ekonomi di negara-negara terbesar di zona Euro juga masih mengecewakan: perekonomian Jerman - negara terbesar di zona Euro - 0,3% di kuartal ketiga 2013, turun dari 0,7% di kuartal kedua. Perancis yang merupakan negara kedua terbesar di zona Euro, mengalami kontraksi 0,1% di kuartal ketiga, setelah di kuartal kedua berhasil keluar dari resesi dengan membukukan pertumbuhan 0,5%. Negara ketiga terbesar, Italia, masih mencatat kontraksi, sebesar masing-masing 0,1% dan 0,3% di kuartal ketiga dan kedua tahun ini. Spanyol berhasil keluar dari resesi dengan membukukan pertumbuhan sebesar 0,1% sementara Portugis 0,2% di kuartal ketiga tahun ini. Grafik 2: Pertumbuhan PDB Zona Euro Per Kuartal, 2008-2013

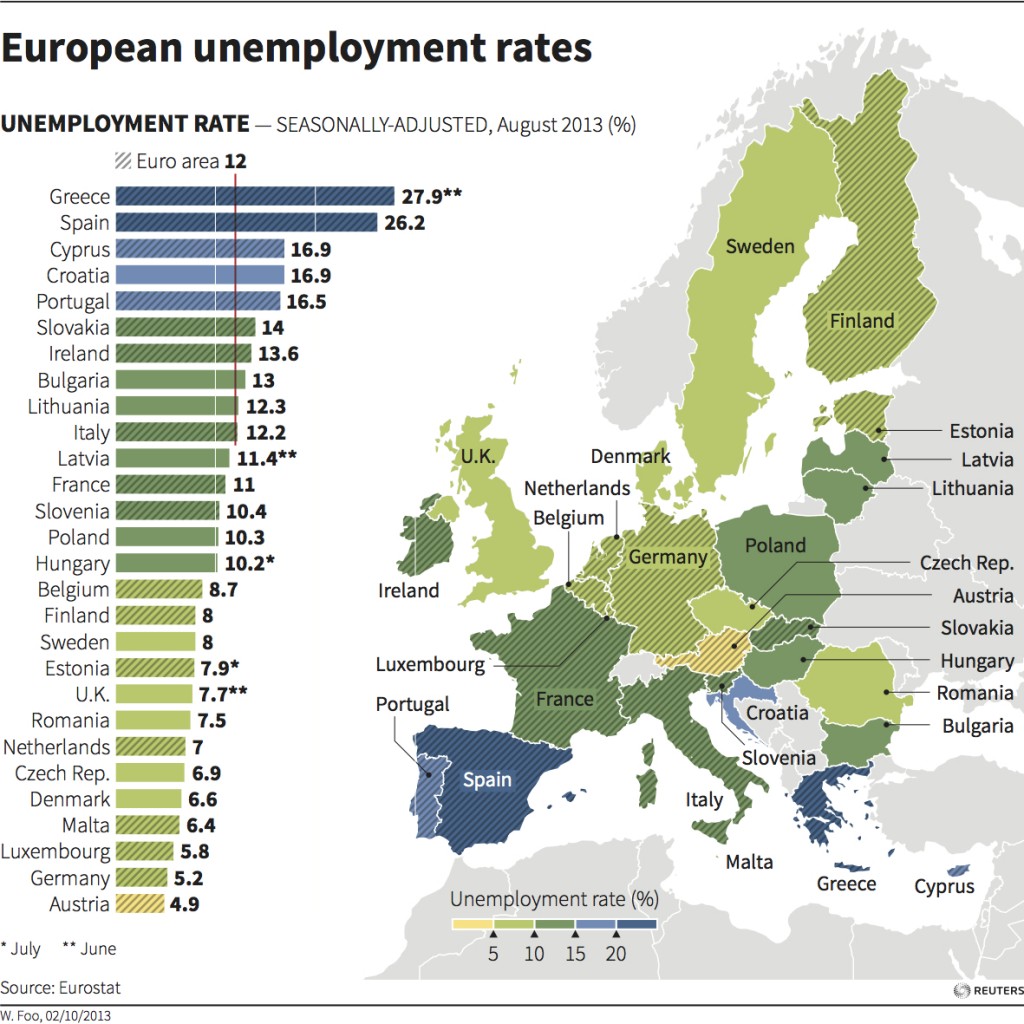

Angka pengangguran juga sangat tinggi dan ketegangan sosial-politik masih menghambat momentum reformasi di zona Euro. Data terkini dari Eurostat (per September 2013) menunjukkan bahwa angka pengangguran di zona Euro adalah sebesar 12,2%, sementara angka pengangguran di kalangan penduduk berusia 25 tahun sebesar 24,1%.

Diagram 1: Angka Pengangguran di Negara-Negara Zona Euro Yang menarik, dalam makalahnya yang berjudul "Fiscal Brag", Dario Perkins dari Lombard Street Research menyatakan bahwa sebenarnya Amerika Serikat menjalankan pengetatan fiskal (austerity measures) yang lebih drastis dibandingkan zona Euro dan berhasil mencapai pertumbuhan ekonomi yang lebih baik. Dengan menggunakan data yang dirilis International Monetary Fund (IMF) dan Organization for Economic Cooperation and Development (OECD), Perkins menunjukkan bahwa Amerika Serikat mengetatkan anggaran sebesar 4,9% dari PDB selama kurun 2010-2013, sementara Inggris 3,7%, Italia 2,8% dan Spanyol 4,2%. Akan tetapi ekonomi AS tercatat tumbuh rata-rata sebesar 2,1% per tahun selama 2010-2012 sementara zona Euro masih mengalami resesi - ekonomi Spanyol dan Italia masih mengalami kontraksi sementara Inggris hanya tumbuh rata-rata 0,1% dalam kurun waktu tersebut. Selain menunjukkan bahwa Amerika Serikat memiliki tren pertumbuhan PDB yang lebih tinggi, hal ini juga menunjukkan bahwa Amerika Serikat memiliki fiscal multiplier yang lebih rendah. Fiscal multiplier adalah besaran yang menunjukkan pengaruh perubahan pajak dan/atau belanja pemerintah terhadap PDB, sehingga fiscal multiplier yang lebih kecil berarti bahwa program pengetatan anggaran menyebabkan kerusakan yang lebih kecil terhadap ekonomi. Tahun lalu kepala ekonom IMF Olivier Blanchard pernah menyatakan bahwa fiscal multiplier Eropa ternyata lebih tinggi dari asumsi para pengambil kebijakan, sehingga pemotongan anggaran belanja pemerintah memberikan pengaruh yang lebih hebat terhadap perekonomian di wilayah tersebut. Lebih lanjut Perkins mengemukakan alasan di balik perbedaan antara pengaruh austerity measures di Amerika Serikat dan Eropa:

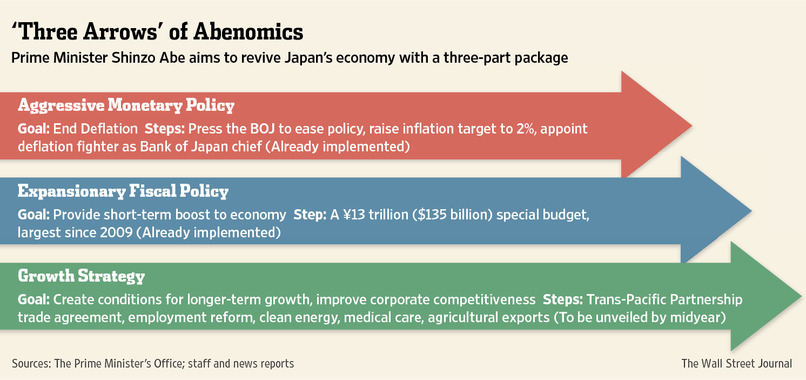

Ke depannya, IMF menilai bahwa langkah-langkah untuk mengembalikan kesehatan sektor finansial dan memperkuat infrastruktur keuangan sangat penting bagi stabilitas finansial dan guna mendukung pemulihan ekonomi. Lebih lanjut, dukungan untuk menaikkan tingkat permintaan dalam jangka pendek serta reformasi struktural secara lebih mendalam diperlukan untuk meningkatkan daya saing dan potensi output guna pertumbuhan ekonomi dan penciptaan lapangan kerja. Jepang Hampir setahun yang lalu pemerintah Jepang meluncurkan paket stimulus ekonomi guna mencairkan kebuntuan ekonomi yang telah mendera selama 2 dekade. Dikenal dengan nama "Abenomics", paket stimulus ini terbagi atas 3 "anak panah" yaitu:

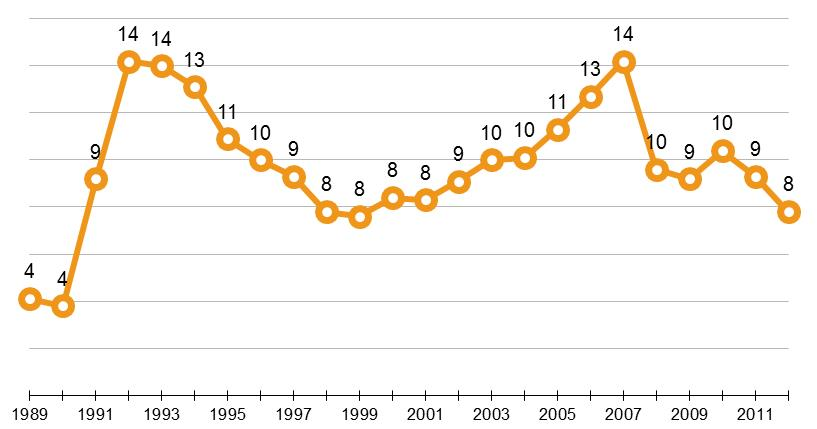

Diagram 2: Tiga "anak panah" Abenomics Meski program stimulus ini telah membantu melemahkan nilai tukar yen sehingga meningkatkan daya saing Jepang untuk ekspor, namun masih banyak masalah struktural yang belum bisa sepenuhnya diatasi: pembukaan sektor-sektor ekonomi yang selama ini diproteksi, pasar tenaga kerja yang kaku, kartel pembiayaan serta jalur distribusi barang konsumsi yang sempit - sebagian besar akan terpengaruh oleh kesepakatan dagang Trans-Pacific Partnership yang sedianya akan dicapai oleh Perdana Menteri Jepang Shinzo Abe dengan Amerika Serikat, namun ini belumlah cukup. Kemudian imigrasi sebagai solusi atas profil kependudukan Jepang yang mayoritas berusia tua juga belum menampakkan tanda-tanda akan dipermudah. Dengan demikian, banyak kalangan menilai bahwa anak panah ketiga - reformasi struktural - belumlah dilepaskan dari busurnya. Selain itu, upaya untuk menggairahkan belanja rumah tangga bisa teredam seiring kenaikan pajak penjualan (sales tax) dari 5% menjadi 8% mulai April 2014. Selama dua tahun belakangan, banyak yang mengkhawatirkan bahwa perekonomian China akan mengalami hard landing di tahun 2014, mengingat pertumbuhan ekonomi China selama 2 tahun terakhir melambat, dari sebelumnya sebesar rata-rata 10% selama periode 1990–2008 menjadi 7,8% di tahun 2012. Namun sepertinya ini tidak mungkin mengingat China memiliki cadangan devisa terbesar di dunia - berdasarkan data terkini per September 2013 adalah sebesar US$3,66 trilyun) sehingga memiliki ketahanan ekonomi yang kuat. Selain itu tingkat suku bunga di China saat ini masih berada di level 6% sehingga masih ada cukup ruang bagi bank sentral China, People's Bank of China (PBOC) untuk menurunkan suku bunga jika diperlukan. Tahun depan pemerintah China sepertinya sengaja mengerem laku pertumbuhan ekonominya untuk mencegah overheating yang menciptakan gelembung aset (asset bubble) terutama di sektor properti. Lebih lanjut Kongres Partai Komunis yang baru berakhir tanggal 15 November lalu menetapkan serangkaian program reformasi ekonomi dan sosial yang boleh dikatakan paling berani dalam 3 dekade terakhir serta menetapkan tahun 2020 sebagai waktu di mana terobosan-terobosan besar di berbagai reformasi akan tercapai. Secara ringkas, rangkaian program reformasi ini terdiri atas reformasi atas (1) pendaftaran lahan dan tempat tinggal untuk menggenjot populasi urban China and memfasilitasi peralihan menuju perekonomian ala Barat yang didorong oleh servis dan konsumsi; (2) penetapan harga bahan bakar, listrik dan sumber daya penting lainnya berdasarkan mekanisme pasar; (3) percepatan pembukaan rekening modal dan liberalisasi lebih lanjut atas pasar finansial dan (4) pelonggaran kebijakan satu anak (one-child policy) guna mengantisipasi potensi masalah kependudukan di kemudian hari. Grafik 3: Pertumbuhan PDB Tahunan China 1989-2012 (%)

Perekonomian Indonesia Perekonomian Indonesia mencatat pertumbuhan terendah dalam 4 tahun pada kuartal ketiga tahun ini seiring dengan pelemahan ekspor dan lesunya tingkat permintaan domestik. PDB kuartal ketiga (Juli-September) 2013 tumbuh 5,62%, turun dari 5,8% di kuartal kedua. Pelemahan ekspor terjadi akibat turunnya permintaan dari negara-negara tujuan utama ekspor serta penurunan harga komoditas. Sementara tingkat permintaan domestik terimbas kenaikan harga BBM dan tingkat suku bunga. Kenaikan harga bensin premium sebesar 44% dan solar sebesar 22% di pertengahan tahun ini mengakibatkan kenaikan ongkos transportasi dan tarif listrik. Di bulan September, Bank Indonesia menurunkan proyeksi pertumbuhan PDB Indonesia dari sebelumnya 5,8-6,2% menjadi 5,5-5,9%. Grafik 4: Pertumbuhan PDB Indonesia per Kuartal 2008-2012

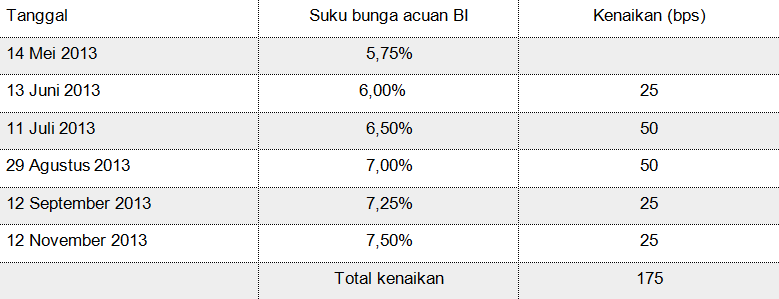

Seperti negara-negara berkembang lainnya, Indonesia juga terpukul akibat keluarnya dana investor seiring dengan meningkatnya ekspektasi bahwa U.S. Federal Reserve akan mulai mengurangi pelonggaran kuantitatifnya dan kemungkinan akan menaikkan suku bunga lebih cepat dari yang selama ini diperkirakan. Khusus mengenai Indonesia, aliran dana asing keluar dipicu oleh perlambatan pertumbuhan ekonomi Indonesia serta melebarnya defisit transaksi berjalan (current account deficit), yang pada gilirannya telah membuat Rupiah terdepresiasi cukup tajam tahun ini. Data kurs tengah Bank Indonesia, nilai tukar USD terhadap Rupiah per 31 Des 2012 adalah 9.670 sementara per 22 November 2013 mencapai 11.706, sehingga dengan demikian YTD 2013 Rupiah telah terdepresiasi sekitar 21%. Aksi Bank Indonesia yang secara agresif menaikkan suku bunga diharapkan dapat meredam impor dan mempertahankan nilai tukar Rupiah. Sejak Mei 2013 tercatat Bank Indonesia telah menaikkan suku bunga sebanyak 5 kali dengan total kenaikan 175 basis poin: Tabel 3: Suku Bunga Acuan Bank Indonesia Telah Naik 175 bps Sejak Mei 2013

Sumber: Bank Indonesia Tahun ini Bank Indonesia juga telah menandatangani perjanjian kerjasama bilateral swap (Bilateral Currency Swap Arrangement/BCSA) dengan 3 bank sentral senilai total US$37 milyar: PBOC China (US$15 milyar), Bank of Korea (US$10 milyar) dan Bank of Japan (US$12 milyar). Dalam siaran persnya, Bank Indonesia menyatakan bahwa kerjasama ini diharapkan dapat membantu stabilisasi pasar keuangan serta memperkuat kerjasama ekonomi dan keuangan bilateral dalam menghadapi ketidakpastian ekonomi global. Saat ini penulis menilai bahwa isu makroekonomi yang paling penting adalah seputar defisit transaksi berjalan. Indonesia telah mengalami defisit transaksi berjalan selama 8 kuartal berturut-turut, mulai dari kuartal keempat 2011. Meski defisit transaksi berjalan yang pada kuartal kedua 2013 sebesar 4,4% dari PDB telah menyempit menjadi 3,8% dari PDB di kuartal ketiga 2013, namun besaran ini masih belum dapat memperbaiki sentimen pasar terhadap Indonesia. Idealnya, defisit transaksi berjalan dapat dijaga di level maksimum 3% dari PDB. Menteri Keuangan Chatib Basri awal bulan November 2013 mengatakan bahwa defisit transaksi berjalan bisa ditekan hingga 3,3-3,5% dari PDB, seiring dengan berkurangnya impor akibat pelemahan permintaan konsumen. Jika menilik komponennya, sektor migas masih merupakan penyumbang terbesar defisit transaksi berjalan. Data neraca perdagangan menunjukkan bahwa defisit neraca perdagangan migass pada kuartal ketiga 2013 adalah sebesar US$5,856 milyar, melebar dibandingkan posisi defisit di kuartal kedua sebesar US$5,294 milyar. Untuk itu perlu kebijakan pemerintah yang tanggap untuk mengatasi ketergantungan pada impor migas. Sayangnya sampai tulisan ini dibuat, kebijakan pemerintah per 22 Agustus 2013 - antara lain berupa konversi ke biodiesel - masih belum terealisasikan. Tabel 4: Neraca perdagangan Indonesia (US$ milyar)

* hingga Sep 2013 Terkait pengurangan subsidi BBM yang berujung pada kenaikan harga BBM di pertengahan tahun, laju inflasi Indonesia naik cukup signifikan tahun ini yaitu sebesar 7,66% sejak awal tahun. Meski demikian, puncak inflasi telah terlihat, di mana dengan dampak kenaikan harga BBM bersubsidi sudah tercermin dalam inflasi Jun 2013 - Aug 2013 dan harga pangan mulai turun, para ekonom memperkirakan inflasi akan kembali ke pola normalnya dalam beberapa bulan ke depan, kembali ke kisaran target inflasi yang ditetapkan Bank Indonesia sebesar 3,5-5,5%. Tabel 5: Laju Inflasi Bulanan Indonesia 2013

Sumber: Biro Pusat Statistik (BPS), dimuat di Kompas 2 November 2013 Grafik 5: Laju Inflasi Tahunan Indonesia (%)

* target pemerintah Meskipun tahun depan adalah tahun politik bagi Indonesia sehubungan dengan akan diadakannya pemilihan umum legislatif dan presiden, namun banyak kalangan menilai kontribusinya terhadap perekonomian Indonesia tidak akan signifikan. Bank Indonesia memprediksi bahwa kontribusi pemilu 2014 terhadap pertumbuhan ekonomi hanyalah 0,13-0,19% (vs. 0,23-0,26% pada pemilu 2009). Hal ini dikarenakan jumlah partai politik dan jumlah calon legislatif di pemilu 2014 akan lebih sedikit dibandingkan dengan pada pemilu 2009. Pada pemilu 2014 nanti jumlah calon legislatif adalah 100% jumlah kursi di DPR, sedangkan pada pemilu 2009 sebesar 120%. Jumlah partai politik peserta pemilu pun berkurang drastis dari 38 pada pemilu 2009 menjadi 12 pada pemilu 2014 nanti. Kesimpulan

|

Comments

Isu biodiesel

Mengenai isu biodiesel, saya mendengar bahwa kebuntuan disebabkan metode perhitungan harga beli pemerintah yang tidak menarik oleh para produsen CPO. Kalau tidak salah, harga beli pemerintah berpatokan pada harga bensin di Singapura yang kemudian dikurangi diskon tertentu. Karena dipatok berdasarkan harga minyak bumi, maka produsen CPO menganggap ini tidak menarik karena memberikan ketdakpastian dalam margin yang diperolehnya.

Untuk pembahasan mendetil bisa simak artikel berikut: http://m.kompasiana.com/post/read/610894/1.

jadi pesimis

sesudah baca http://m.kompasiana.com/post/read/610894/1 kok jadi makin pesimis pemerintahan yg sekarang bisa menjalankan tugasnya? jadi bingung ngatur portofolio

Ngga usah terlalu dipikirin

Dari dulu saya lihat pemerintahan negara kita sepertinya tergagap-gagap menghadapi masalah-masalah yang datang. Tidak jarang ini menimbulkan kekhawatiran bagi masyarakat awam, yang terwujud dalam rumor-rumor, skenario doomsday, dsb. Tapi toh sampai saat ini negeri kita masih tegak berdiri, perekonomian berjalan walaupun ada masalah-masalah. Lama-lama saya juga bosan mengkhawatirkan negara ini. Tidak usah terlalu khawatir,, dibawa ketawa aja...keep smile...hahaha.

Isu biosolar sampai mana ya?

Isu biosolar sampai mana ya? defisit kita paling parah gara2 migas. salah satu solusi adalah dengan mempercepat pembuatan kilang. tapi kayaknya gak bakal kelar keputusan tendernya bahkan di tahun 2014.

Yang paling cepat itu dengan target biosolar.

masalahnya pemerintah sepertinya lambat sekali mengejar target2 di dalam biodisel 10%. Padahal daripada ribut masalah pengenaan denda dumping oleh eropa. sebaiknya mempercepat penyerapan bbm bio ini didalam negeri sekalian utk menyeimbangkan neraca pembayaran

Cuman saya tidak dapat berita sampai mana dan bagaimana usaha2 pemerintah utk menyelesaiakan kebijakan agustus yg mereka buat sendiri.

bahkan utk peningkatan pajak barang mewah pun yg tinggal dibuat peraturanya kok lama sekali aplikasinya????

Apakah Mnwiria punya pendapat mengenai realisasi paket kebijakan ekonomi agustus yg sepertinya lamban sekali eksekusinya?

Ulasan yang menarik

Thank you banget nih Sis Mel atas ulasannya yang tajam dan menarik. Kebetulan kemarin saya ikut acara Economic Outlook di Sampoerna Business School, dari pihak Bank Mandiri meramalkan adanya potensi peningkatan NPL sehingga mereka akan mengerem laju kredit. Meskipun dari pihak Mandiri sendiri menolak pendapat bubble di sektor property, namun dari pihak Universitas (Prof Adler Manurung), mengatakan sektor property sebenarnya sudah sedikit bubble.

Demikian juga masalah tappering menjadi isu hangat, namun demikian, nampaknya beberapa pakar, mengatakan, kalau tappering tidak akan terlalu signifikan, mengingat Jepang akan terus mengelontorkan stimulus, dan ada kemungkinan negara-negara lain pun akan ikutan menggelontorkan stimulus di tengah lesunya perekonomian.

Bagaimana pendapat Mbak Mel atas isyu tappering dan bubble property?

Tapering & property bubble

Soal tapering, kabar terkini adalah dari Goldman Sachs yang memprediksi bahwa tapering akan dimulai di Maret 2014. Menyikapi ini, GS menilai bahwa pasar saham AS bisa mengalami koreksi 10% di tahun 2014.. Meski demikian, GS menyatakan bahwa S&P 500 bisa mencapai 1,900 dan ekonomi AS akan terus pulih. Untuk artikel selengkapnya bisa dilihat di http://www.cnbc.com/id/101238423.

Mengenai property bubble, menurut saya pribadi secara umum di Indonesia belum bubble, tapi di beberapa lokasi tertentu, misalnya di pinggiran Jakarta yang makin diminati oleh kelas menengah, bisa jadi telah bubble. Sayangnya data properti Indonesia tidak komprehensif, sehingga sulit untuk menelaah secara rinci. Mungkin indikator yang bisa dilihat secara kasat mata adalah seberapa banyak porsi rumah di suatu kawasan yang dihuni. Makin banyak yang tidak dihuni, maka ini mengindikasikan bahwa terjadi bubble karena sebagian besar rumah dibeli untuk spekulasi. China sudah mengalami hal ini sejak beberapa tahun belakangan, di mana banyak sekali kawasan real estat dibangun & habis terjual, namun tidak ada yang menghuni sehingga timbullah ghost cities.