Ulasan dan Outlook Investasi Januari 2013

Tanpa terasa tahun 2012 telah kita lalui dan kita sudah memasuki tahun yang baru. Apa saja yang terjadi di pasar modal global dan Indonesia selama bulan Desember dan bagaimana kami di First State Investments Indonesia menyikapinya dalam bentuk strategi portofolio? Berikut kami sampaikan ulasannya. Ulasan makroekonomi & pasar modal global Situasi eksternal sepertinya telah stabil di kuartal keempat 2012, berdasarkan indikator-indikator terkini seperti indeks purchasing manager global, serta membaiknya data ketenagakerjaan dan perumahan yang mengangkat sentimen konsumer di Amerika Serikat. China juga menunjukkan statistik ekonomi yang menggembirakan di Sep-Okt 2012. Pasar saham global masih sedikit banyak dipengaruhi oleh negosiasi antara partai Republik dan Demokrat mengenai bagaimana penyelesaian isu defisit anggaran AS. Dow, S&P dan Nasdaq naik masing-masing sebesar 0,30%, 0,71% dan 0,31%. Indeks Inggris naik 0,53%. Indeks saham Hong Kong melonjak 2,89% sementara indeks Singapura melaju 3,91% di bulan Desember. Bank sentral AS - US Federal Reserve - mengumumkan akan menggantikan program Operation Twist yang akan berakhir dengan perluasan QE3. AS akan memperluas QE3 dengan menambah pembelian obligasi pemerintah (US Treasuries) sebesar USD 45 milyar/bulan selain program pembelian efek berdasar kredit perumahan sebesar USD 40 milyar/bulan yang sudah berjalan saat ini. Dengan demikian mulai awal tahun depan kapasitas pencetakan uang akan naik dari USD 40 milyar/bulan menjadi USD 85 milyar/bulan. Sektor manufaktur China terus meningkat, sementara neraca perdagangan turun secara signifikan akibat penurunan ekspor. Harga minyak mentah Brent turun 0,11% menjadi USD 111,11/barrel di bulan Desember.

Ulasan makroekonomi & pasar modal Indonesia Di bulan Desember, inflasi tahun tercatat 4,3%, sedikit turun dibandingkan bulan sebelumnya, sementara inflasi inti tidak berubah di 4,40%. Defisit Neraca perdagangan mengecil dari angka tertingginya sebesar USD1,5 milyar di bulan Oktober menjadi USD0,48 milyar di bulan November seiring dengan masih tertekannya ekspor yang turun 4,6% sementara impor naik 9,9% y-o-y. Ditengarai kenyataan ini, Rupiah diperdagangkan melemah dan dengan volatilitas lebih tinggi namun likuiditasnya rendah: dari 9594 menjadi 9635/USD, serta dijaga oleh BI yang cukup aktif melakukan intervensi pasar untuk mencegah depreasiasi yang cepat.

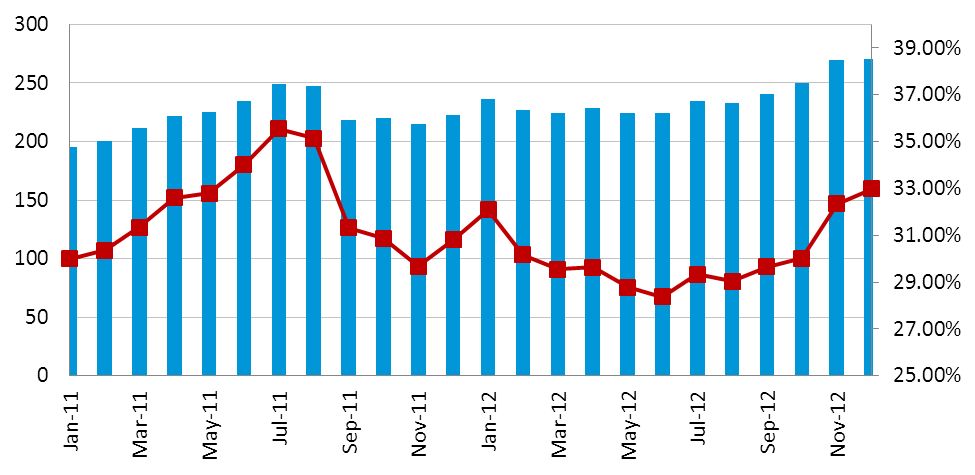

Dalam rapatnya di bulan Desember, dewan gubernur BI memutuskan untuk mempertahankan tingkat suku bunga acuan di 5,75% and diperkirakan mereka akan terus mempertahankannya dalam rapat di Januari 2013 dilatarbelakangi bias mereka ke pertumbuhan ekonomi. Ke depannya, pasar memperkirakan bahwa angka inflasi yang rendah tidak akan mempengaruhi kebijakan suku bunga BI mengingat BI akan lebih menaruh perhatian untuk menopang pertumbuhan ekonomi akibat menurunnya ekspor, meskipun defisit neraca perdagangan dapat menekan nilai tukar mata uang. Akan tetapi, BI mungkin akan menaikkan tingkat suku bunga FASBI untuk menjaga volatilitas Rupiah. Pasar obligasi lokal sebagaimana diukur oleh HSBC Local Bond Index naik 1,02% sehingga mencapai level tertingginya di 731,64. Investor asing memangkas sebagian posisi mereka sehingga kepemilikan mereka turun menjadi sekitar Rp 269 trilyun. Di sisi lain, perbankan mulai menghimpun obligasi. Secara keseluruhan di tahun 2012 investor asing merupakan pembeli terbesar obligasi pemerintah, diikuti kemudian oleh BI. Grafik 1: Porsi kepemilikan asing di Surat Berharga Negara yang diperdagangkan (Rp trilyun)

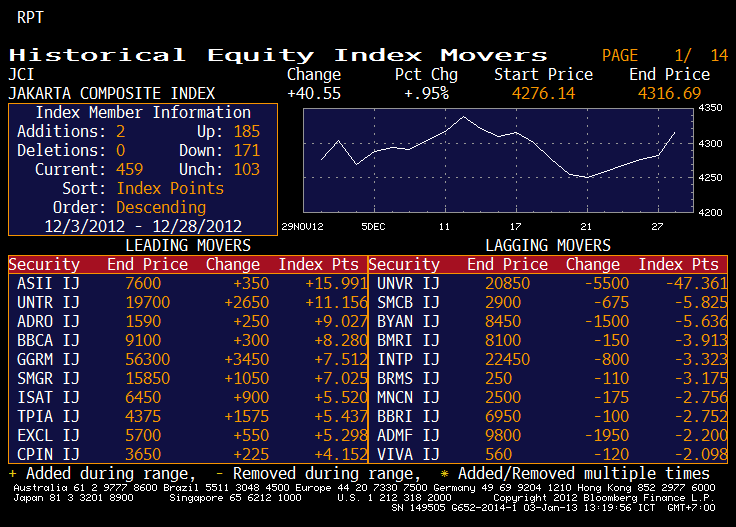

Sumber: Dirjen Pengelolaan Utang, Depkeu RI Di tahun 2013 pemerintah menargetkan penerbitan obligasi sebesar Rp 180 trilyun net atau Rp 281 trilyun gross. Dengan tingginya likuiditas di pasar, nampaknya tidak akan ada masalah bagi pasar untuk menyerapnya. Dari segi yield, obligasi korporasi bertenor 1 tahun dengan peringkat AA umumnya diperdagangkan di kisaran 6%, SPN 3 bulan ditawarkan di 3,9% sementara SPN 1 tahun di 4,3%. Mayoritas bank besar menawarkan deposito berjangka 1 bulan di 6,50%. Pasar saham Indonesia naik sedikit di bulan Desember seiring dengan aksi menunggu para investor ditengarai ketidakpastian seputar negosiasi jurang fiskal AS dan tidak adanya katalis domestic. IHSG naik 0,95% sehingga ditutup pada 4.316,687 dan LQ 45 naik 1.1% menjadi 735,042. Tabel 3: Emiten penggerak IHSG selama Desember 2012

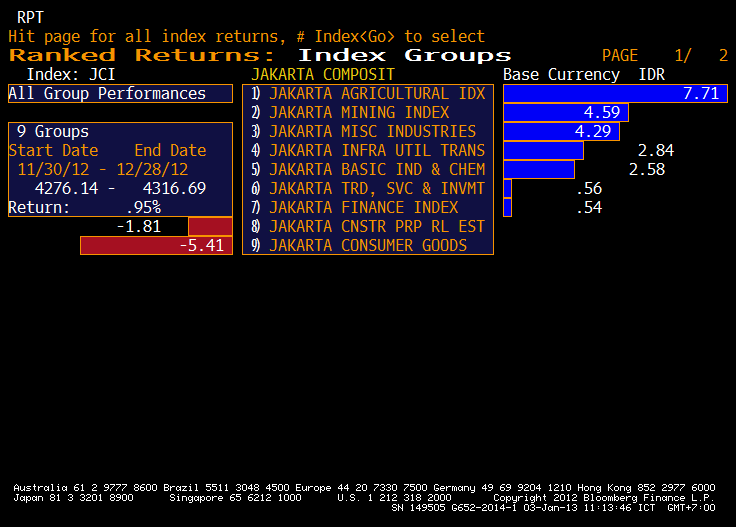

Sumber: Bloomberg UNVR merupakan saham pecundang di bulan Desember akibat keluarnya berita mengejutkan bahwa UNVR diharuskan membayar royalti lebih tinggi kepada perusahaan induknya, Unilever BV, Netherland, mulai 2013. Technical rebound merupakan penyebab mengapa ASII dan UNTR menjadi saham dengan kenaikan tertinggi di bulan Desember setelah di bulan sebelumnya menyeret pergerakan pasar turun. ASII dan UNTR mengalami tekanan jual besar di bulan November setelah melaporkan kinerja penjualan alat-alat berat yang buruk dan ekspektasi bahwa kewajiban uang muka yang lebih tinggi akan berdampak pada penjualan ASII. Inflasi bulanan tercatat 0,54% sementara inflasi tahunan 4,30%. Grafik 2: Kinerja sektor-sektor IHSG selama Desember 2012

Sumber: Bloomberg Sektor pertanian & pertambangan memimpin pergerakan pasar di bulan Desember seiring dengan ekspektasi bahwa harga komoditas akan segera pulih. Para investor juga mulai memburu saham-saham batubara menyusul kenaikan harga batubara thermal akibat faktor musiman dan pelonggaran kebijakan di China. Outlook Januari 2013 Pesan positif kunci di kuartal ini adalah bahwa ekonomi global mulai stabil dan tidaklah memburuk, sehingga tidak berada di bawah ancaman akan kembali ke resesi. Akan tetap, hantaman terhadap ekonomi global akan tetap tidak berubah memasuki 2013. Fokus utama akan tetap berkutat seputar laju pertumbuhan ekonomi negara-negara maju, dampak negosiasi jurang fiskal AS terhadap perekonomian global, serta risiko kedaulatan dan finansial Eropa. Outlook ekonomi dunia untuk 2013 terutama bergantung pada kejelasan atas kebijakan di negara-negara besar. Selama 1-2 tahun ke depan kami memperkirakan adanya tema konvergensi gradual menuju tren pertumbuhan, bukanlah rebound tajam sebagai akibat kelanjutan atas penarikan stimulus pemerintah di negara-negara maju. Melebarnya defisit neraca perdagangan merupakan fokus para investor asing saat menyikapi pasar Indonesia. Isu-isu negatif seperti meningkatnya subsidi energi dan isu seputar buruh dapat menggelincirkan siklus investasi di masa mendatang jika isu-isu ini tidak ditangani dengan benar. Hal ini akan menimbulkan risiko terhadap aliran dana masuk di masa depan, sehingga meningkatkan volatilitas mata uang asing. Aliran dana jangka pendek diperkirakan netral hingga positif seiring dengan adanya window dressing yang biasanya terjadi di bulan Januari. Untuk portofolio pendapatan tetap kami menilai bahwa untuk tahun 2013 potensi imbal hasil di efek pendapatan tetap/obligasi sudah terbatas. Dari segi komponen imbal hasil, perolehan bunga kupon akan lebih mendominasi ketimbang capital gain (perolehan laba akibat apresiasi/kenaikan harga).

|

Comments

Prospek komoditas

Untuk tahun 2013 komoditas kelihatannya masih belum pulih. Harga batubara sudah mulai naik, demikian juga untuk minyak kelapa sawit (CPO), namun belum kembali ke tingkat harga puncaknya. Namun seiring dengan makin membaiknya perekonomian dunia, diharapkan harga-harga komoditas bisa berangsur membaik.

untuk jangka panjang harga minyak akan turun?

sis ada artikel menari di business week, intinya dengan teknik penyedotan minyak mentah terbaru, pada tahun 2020 (7 tahun dari sekarang) produksi minyak amrik akan melebihi saudi. sehingga ada kemungkinan turunnya harga minyak secara drastis.

Bisa di lihat di:

http://www.businessweek.com/articles/2013-01-16/falling-u-dot-s-dot-oil-... .

bagaimana menurut sis? apakah efeknya terhadap saham2 energi? dan apakah akan ada efeknya juga ke harga komoditas non energi seperti emas?

Komoditas

Prospek reksadana tema komoditas bagaimana untuk tahun ini? Trims

Data PE regional

Untuk data PE regional juga sepertinya harus berlangganan jasa layanan data seperti Bloomberg dan Thomson Reuters atau mendapatkan data dari perusahaan sekuritas. Biasanya perusahaan sekuritas, terutama yang multinasional, memiliki data yang selalu diperbaharui setiap waktu.

Iseng-iseng tadi saya Google dan ternyata ada blog yang memuat sedikit penjelasan mengenai bagaimana mengakses data PE regional: http://sti-stocksinfo.blogspot.sg/2008/01/how-to-check-pe-region.html. Semoga bermanfaat.

Re: data

Untuk data EPS, PBV, dll biasanya perusahaan sekuritas yang mengumpulkan dan menghitungnya. Mengenai akses ke publik terus terang saya tidak tahu, mungkin Bloomberg (www.bloomberg.com) punya tapi saya tidak tahu seberapa up-to-date datanya.

Mungkin Bro DewAsmara atau yang lainnya berkenan membantu? :)

Sepertinya harus berlangganan

Untuk detail data-data, saya rasa harus berlangganan, apalagi yang sangat update minute to minute. Mungkin yg paling detail untuk data bisa pakai jasa RTI (real time investor). Agak mahal sih biaya tahunannya. Tapi lebih detil ketimbang pakai paket dari sekuritas. Mungkin yang lain bisa menambahkan? Oh kalo Bloomberg utk langganan itu mahal hehehe biasanya yang pakai itu sekuritas besar atau bank asing. Entah kalau bisa murah untuk retail nya.

Data P/E regional bisa di liat dimana ya?

Bro Dewasmara, kalau mau mengetahui data price earning ratio (P/E) bursa jkse, dan bursa regional lainya yg gratisan di mana ya? ga perlu update2 bgt ga papa. kira2 dimana ya? apa memang harus yg berbayar juga?

Gratisan

Kalau yang gratisan untuk lihat P/E bisa via Bloomberg Mobile yang gratisan. Tinggal download ke smartphone lalu install, nanti masukin saja list nya di my stock. Nokia symbian belle / anna bisa, Blackberry bisa, iPhone bisa, Android bisa. Tapi pengalaman saya sih paling kenceng buka aplikasi dan download data serta news kalo pakai smartphone android minimal yang dual core atau pakai iPhone 4 ke atas.

Prediksi Kinerja Sektoral 2013?

terima kasih sis mnwiria! Akhirnya koleksi saya market outlook selama 2012 sudah lengkap. Saya penasaran membaca2 lagi outlook sebelumnya, kemudian saya coba cari sektor mana yang trend positif di tiap bulannya. Hasil riset kecil2an seperti ini:

Des 2012: Agricultural (7,71%)

Nov 2012: Basic Ind & Chem (4,47%)

Okt 2012: Misc Industries (6,49%)

Sep 2012: Construction Property Real Estate (11,24%)

Agt 2012: Infrastructure Utility Transportation (2,34%)

Jul 2012: Basic Ind & Chem (8,23%)

Jun 2012: Consumer Goods (8,22%)

Mei 2012: Mining (-19,86%)

Apr 2012: Construction Property Real Estate (11,99%)

Mar 2012: Construction Property Real Estate (10,32%)

Jan 2012: Mining (7,01%)

Saya perhatikan sektor property (Construction Property Real Estate) lebih sering menjadi trend, dan sektor Mining tidak bagus selama 2012. Artinya, apakah karena adanya suku bunga rendah selama 2012, maka kemudian property menjadi trend?

Mengingat tahun 2013 diperkirakan akan ada kenaikan inflasi (kenaikan UMR, BBM, PLN) yg diikuti dengan kenaikan suku bunga, brarti apakah akan ada pergeseran sektor yang bakal menjadi trend? Siapakah sektor yang diuntungkan dengan kenaikan inflasi dan suku bunga?

Apakah diversifikasi juga termasuk berinvestasi pada reksadana tematik sektoral? :)

Gara2 bro DewAsmara melempar insight ttg auto rotasi, saya masih aja penasaran ttg rotasi sektoral ini :)

Dinantikan insight dari sis mnwiria dan bro/sis sekalian :)

Jawaban atas pertanyaan Bro Autogebet

Bro Autogebet,

Aku masukkan jawaban di bawah masing-masing pertanyaan untuk memudahkan ya...

Saya perhatikan sektor property (Construction Property Real Estate) lebih sering menjadi trend, dan sektor Mining tidak bagus selama 2012. Artinya, apakah karena adanya suku bunga rendah selama 2012, maka kemudian property menjadi trend?

Benar, iklim suku bunga yang rendah selama 2012 menjelaskan mengapa sektor properti berkinerja bagus, di samping tentunya animo masyarakat yang masih tinggi akan properti - baik untuk hunian maupun untuk investasi. Selain itu, terpilihnya Jokowi sebagai gubernur DKI juga membuat sektor infrastruktur bergairah karena terpilihnya beliau dianggap dapat memacu pembangunan infrastruktur seperti pembangunan sistem transportasi massal, infrastruktur guna pengendalian banjir, dll.

Mengingat tahun 2013 diperkirakan akan ada kenaikan inflasi (kenaikan UMR, BBM, PLN) yg diikuti dengan kenaikan suku bunga, berarti apakah akan ada pergeseran sektor yang bakal menjadi trend? Siapakah sektor yang diuntungkan dengan kenaikan inflasi dan suku bunga?

Kenaikan inflasi di tahun 2013 diperkirakan masih berada dalam koridor target BI di 4,5% +/- 1% sehingga kemungkinan belum memberikan tekanan bagi Bank Indonesia untuk menaikkan suku bunga, apalagi mengingat tekad Bank Indonesia adalah untuk memicu pertumbuhan ekonomi (pro-growth stance) dan bukan untuk memerangi inflasi (inflation-fighting). Kebijakan moneter mungkin dilakukan BI untuk mengontrol inflasi adalah dengan menaikkan suku bunga FASBI, yang berarti pengetatan moneter dari sisi perbankan, tidak langsung ke masyarakat umum (dengan menaikkan suku bunga).

Dari segi sektor, sejauh ini mayoritas pelaku pasar melihat bahwa konsumsi domestik masih akan mendominasi komponen PDB Indonesia, sehingga sektor-sektor yang berhubungan dengan tema konsumsi domestik masih akan diunggulkan. Properti juga kemungkinan masih akan baik, mengingat suku bunga masih akan bertahan rendah.

Apakah diversifikasi juga termasuk berinvestasi pada reksadana tematik sektoral? :)

Bisa, namun perlu dipahami bahwa kinerja reksadana tematik sektoral akan lebih volatile mengingat reksadana tematik memiliki diversifikasi yang lebih sempit dibandingkan reksadana non-tematik, karena hanya berfokus pada tema atau sektor-sektor tertentu. Jadi selama sektor-sektor yang menjadi fokus tersebut berkinerja cemerlang, reksa dananya juga akan bagus kinerjanya. Sebaliknya saat kinerja sektor-sektornya meredup maka kinerja reksa dananya juga akan menurun. Dan berbeda dengan reksa dana non-tematik yang bisa beralih sektor/fokus sesuai dinamika pasar, reksa dana tematik tidak bisa karena memang didesain dengan tema atau fokus pada sektor-sektor tertentu saja. Jadi bukan berarti reksa dana tematik itu jelek ya, sama sekali tidak. Namun investor perlu memahami bahwa potensi imbal hasil yang tinggi juga dibarengi risiko yang tidak rendah.

Follow @mnwiria

historis

saya bisa dapat historis kinerja sektoral selama 10 tahun terakhir dapat dimana ya?

tq

Kinerja historis sektor selama 10 tahun

Hi Adri,

Bloomberg punya data ini, tapi sayangnya harus berlangganan untuk bisa akses. Mungkin bisa dicoba situs Bursa Efek Indonesia di www.idx.co.id. Kalau tidak salah mereka punya kumpulan data di kolom Statistik mereka.

data

oya, data PE, PBV, DER & EPS yg terupdate, bisa aku liat dimana Sis?

Trims