Stay Invested: Investasi di Reksa Dana Saham Sebaiknya untuk Jangka Panjang!

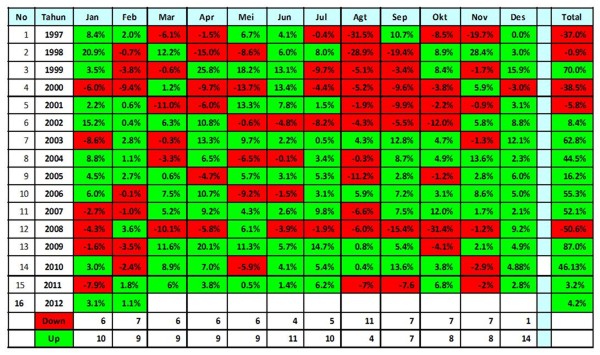

Sejak pasar saham ada, selalu saja ada periode dengan volatilitas tinggi dan alasan untuk tidak berinvestasi. Kekhawatiran akan terjadinya resesi ekonomi, skandal korporasi, perang, krisis kredit dan perumahan serta berbagai hambatan ekonomi lainnya dapat mempersulit investor untuk tetap yakin dan fokus pada tujuan investasi jangka panjangnya. Meski demikian, adalah sangat penting untuk tetap berinvestasi dan mengkaji investasi anda secara sistematis. Pertanyaan yang paling sering ditanyakan adalah “Seberapa besar imbal hasil yang bisa saya dapatkan dengan berinvestasi di pasar saham dan apakah investasi tersebut layak?” Jika menilik data pasar saham Indonesia, IHSG terbentuk pada tanggal 10 Agustus 1982, hampir 20 tahun yang lalu. Lebih lanjut, sejak 30 Desember 1983 sampai 3 Desember 2011, IHSG membukukan imbal hasil sebesar 4.363,90% atau setara dengan 14,52% per tahun. Banyak investor yang mengharapkan imbal hasil sebesar ini per tahunnya, akan tetapi mereka tidak sadar bahwa pasar saham adalah pasar yang sarat akan volatilitas dan rentang imbal hasil yang lebar. Dengan volatilitas dan ketidakpastian pasar saham, mengapa investor masih mau berinvestasi di pasar saham? Dibandingkan asset class lainnya seperti efek pasar uang (tabungan, deposito berjangka) dan obligasi, saham memiliki kinerja yang terunggul. Bagi banyak orang, saham merupakan bagian dari rencana investasi jangka panjang guna memenuhi tujuan investasinya. Setiap kali dana mengendap di tabungan atau instrumen investasi dengan tingkat imbal hasil yang rendah, maka dana tersebut dapat dikatakan berkurang setiap harinya. Jika dana tersebut tidak bertumbuh sama dengan atau lebih tinggi dari tingkat inflasi, maka dana tersebut akan tergerus inflasi. Alasan lain untuk tetap optimis dan berinvestasi adalah bahwa bear market secara historis berlangsung relatif singkat, sementara bull market biasanya diawali dengan lonjakan tajam dan berlangsung cukup lama. After all, yang dinamakan krisis itu pasti tidak berlangsung lama; karena kalau lama maka bukan krisis lagi namanya. Krisis selalu diiringi dengan urgensi untuk memperbaiki keadaan karena tidak ada seorangpun di dunia ini yang senang mengalami krisis; semua tentu ingin kembali ke kondisi normal, keluar dari keterpurukan. Tabel di bawah ini mencantumkan imbal hasil IHSG setiap bulan sejak Januari 1997 sampai Februari 2012. Jika kita perhatikan, tampak bahwa selama kurun waktu kurang lebih 15 tahun periode dengan imbal hasil negatif berlangsung lebih singkat dari periode dengan imbal hasil positif. Selain itu jumlah periode dengan imbal hasil positif juga lebih banyak daripada periode dengan imbal hasil negatif: 109 vs. 73. Bahkan jika kita amati secara tahunan, ternyata hanya ada 5 tahun yang membukukan imbal hasil negatif, sementara 10 tahun lainnya positif. Jadi sebenarnya investor punya cukup waktu untuk menutupi kerugiannya di bear market dan bahkan membukukan laba selama bull market! Tabel 1: Kinerja IHSG 1997-2012

Kinerja pasar saham tentunya akan terefleksikan dalam kinerja reksa dana saham. Mari kita lihat kinerja historis reksa dana saham kelolaan First State Investments Indonesia berikut ini:

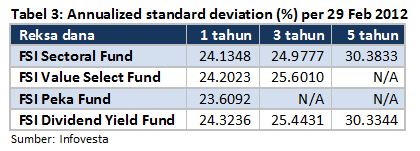

Dari tabel di atas terlihat bahwa semakin panjang horison investasinya, makin besar imbal hasil yang bisa diraih oleh investor. Sebagai contoh, jika seorang investor berinvestasi di reksa dana FSI Sectoral Fund maka jika ia berinvestasi selama setahun maka ia memperoleh imbal hasil 17,01%; sedangkan jika ia berinvestasi selama 5 tahun maka imbal hasil yang diperolehnya adalah sebesar 18,30% dan jika ia berinvestasi sejak reksa dana ini diluncurkan pada tahun 2005 maka imbal hasilnya adalah 23,28% per tahun. Lebih lanjut penulis mencoba menganalisa volatilitas masing-masing reksa dana untuk periode 1, 3 dan 5 tahun, sebagaimana diukur lewat standar deviasi. Dalam ilmu statistik standard deviasi menyatakan seberapa besar dispersi atau penyebaran suatu kumpulan data dari nilai rata-ratanya. Semakin besar standar deviasi berarti semakin lebar penyebaran datanya. Jadi untuk reksa dana dengan imbal hasil rata-rata sebesar x% dan standar deviasi sebesar y% selama 1 tahun, berarti selama periode 1 tahun tersebut imbal hasil reksa dana bervariasi dari (x-y)% sampai (x+y)%. Pada teorinya, semakin panjang periode investasi maka semakin kecil standar deviasinya, namun jika menilik data di bawah ini, ternyata yang terjadi justru sebaliknya! Mengapa demikian? Karena dalam periode 5 tahun terakhir terjadi krisis finansial – tahun 2008-2009 terkait krisis kredit perumahan (subprime mortgage crisis) di Amerika Serikat yang kemudian berlanjut ke krisis utang di zona Euro. Adanya krisis menimbulkan goncangan (shock) sehingga membuat volatilitas selama periode 3 tahun lebih tinggi dari 1 tahun, dan periode 5 tahun lebih tinggi dari 3 tahun.

Namun, dari data standar deviasi ini kita bisa berbesar hati karena ternyata meskipun didera volatilitas pasar yang tinggi, ternyata pasar saham Indonesia masih membukukan imbal hasil yang atraktif. Bahkan sepanjang tahun 2011, hanya ada 4 indeks saham yang masih membukukan imbal hasil positif: Dow Jones Industrial Average, S&P 500, Philippines SE IDX dan Indeks Harga Saham Gabungan (IHSG). Suatu prestasi yang mengagumkan bukan? Imbal hasil reksa dana saham pun memberikan imbal hasil yang atraktif, sebagaimana telah dipaparkan dalam tabel 2. Kesimpulan

|

Comments

indikasi waktu yang tepat masuk RDS

Dear Rekan,

Saya mau masuk reksadana saham, mohon saran..kapan sebaiknya saya masuk? walaupun tidak ada yang dapat memprediksi waktu IHSG berada dalam titik terendah tahun ini.. at least saya butuh pedoman timing yang tepat.

Terimakasih

Beda perhitungan Infovesta & Bloomberg

Iya, aku juga melihat ada perbedaan. Dan kebetulan tadi Infovesta berkunjung ke kantorku jadi aku tanyakan. Ternyata memang ada perbedaan metode perhitungan (dari segi periode perhitungan) sehingga hasil yang diperoleh Infovesta berbeda dari Bloomberg. Namun pihak Infovesta kemudian memilih untuk menyamakan dengan Bloomberg sehingga ke depannya harusnya tidak terjadi perbedaan lagi.

Beda perhitungan infovesta dan bloomberg?

Mbak, numpang tanya. As a newbie, aku coba liat infovesta dan bloomberg. Nah, klo diliat return-nya, infovesta cenderung naik di jgk panjang. Tapi kalo di bloomberg, untuk produk yg sama, maksimal pertumbuhan di 1th namun utk 3th justru lbh kecil pertumbuhannya dibandingkan yg 1th. Itu kenapa ya mbak? Terimakasih. :D

makasih bu jawabannya..n

makasih bu jawabannya..n solusinya....tulisannya bisa menambah wawasan

sangat lengkap dan bagus sekali

wah data dan penjabaran yang sangat bagus sekali sis, sangat beruntung nih portal punya kontributor seperti sis mnwiria. jangan bosen ya...

1.maaf bu saya awam sekali tp

1.maaf bu saya awam sekali tp ingin invest..saya masih bingung dng kalimat ibu

" jika seorang investor berinvestasi di reksa dana FSI Sectoral Fund maka jika ia berinvestasi selama setahun maka ia memperoleh imbal hasil 17,01%; sedangkan jika ia berinvestasi selama 5 tahun maka imbal hasil yang diperolehnya adalah sebesar 18,30%"

dari data diatas kan selama 5 th 131.87% kalo dibagi 5 kan 26.3% koq ibu tulis 18.30%?? maaf bu kalo pertanyaanya gak mutu..masih awam bu..

2.invest di RD saham dng cara top up rutin bulanan selama 15th pasti untung gak bu??

@handrias

Hallo,

Terima kasih atas pertanyaannya.

Untuk menghitung imbal hasil yang disetahunkan (annualized return) tidak dengan cara membaginya dengan jumlah tahunnya, tapi harus dengan rumus compounding interest (bunga majemuk). Contohnya, untuk 5 tahun imbal hasilnya adalah 131.87%. Nah angka itu ekuivalen dengan berapa % per tahunnya? Atau dengan kata lain, berapa imbal hasil disetahunkannya (annualized return)? Dalam persamaan matematika itu dinyatakan sebagai 131,87% = (1+r)^5, di mana r adalalah annualized returnnya. Angka 18.30% itu saya dapatkan dari Bloomberg dan kalau tidak salah perhitungannya menggunakan data bulanan sehingga rumus compounding interest-nya sedikit lebih rumit.

Investasi bukan untuk mencari untung, melainkan untuk mengembangkan dana guna memenuhi kebutuhan masa mendatang. Berdasarkan data historis terbukti bahwa makin panjang horison investasinya, makin besar imbal hasil yang didapat. Namun tentunya kinerja masa lalu tidak mencerminkan kinerja masa depan sehingga tidak ada jaminan bahwa investasi selama 15 tahun pasti untung. Yang penting dalam berinvestasi adalah menentukan alokasi aset berdasarkan profil risiko anda. Coba baca artikel,saya mengenai alokasi aset strategis di portal ini. Jika ada pertanyaan silakan sampaikan pertanyaan anda :)

terima kasih bu atas

terima kasih bu atas pencerahannya....tulisan ibu byk membuka wawasan orang awam seperti saya

@Bpk. Machfud

Hallo Pak Machfud,

Terima kasih atas komentar dan pertanyaannya.

Krisis utang Eropa memang masih merupakan salah satu faktor risiko terhadap pertumbuhan ekonomi global. Namun jika kita melihat lebih luas lagi, sebenarnya kondisi perekonomian global sudah berangsur-angsur membaik, terutama di Amerika Serikat. Angka pengangguran di AS sudah turun dari 9% di bulan Nov tahun lalu menjadi 8,3% saat ini, suatu pencapaian yang cukup fantastis mengingat betapa pelik kesulitan ekonomi dan sedemikian dalam resesi di sana. Lebih lanjut, di tengah kenaikan inflasi di AS akibat naiknya harga minyak dunia (harga bensin menyumbang sekitar 80% terhadap kenaikan inflasi di sana) namun ternyata indeks kepercayaan konsumer meningkat dan orang Amerika mulai mau berbelanja dan mengambil kredit lagi, sehingga perekonomian AS bisa bergulir lebih lancar lagi. Negara-negara berkembang juga saat ini tidak bergerak tandem; meski China mengalami perlambatan ekonomi, namun di sisi lain Brazilia malah tumbuh pesat. Jadi secara keseluruhan sebenarnya perekonomian dunia tidaklah sesuram yang kita bayangkan karena sedikit banyak sudah semakin membaik.

Mengenai apakah sebaiknya Bpk redeem dulu sekarang, menurut hemat saya sebaiknya keputusan tsb bukanlah didasarkan pada sentimen pasar semata. Adanya krisis atau kejadian luar biasa memicu sentimen negatif di pasar, namun janganlah hal ini dijadikan alasan untuk melakukan redemption. Seperti telah saya uraikan - dan Bapak sepakati - investasi di reksa dana saham adalah untuk jangka panjang. Nah apa implikasinya? Ini berarti investasi ini cocok bagi mereka yang memiliki kapasitas atau kemampuan untuk menunggu - jadi jangan investasikan uang belanja dapur atau uang untuk likuiditas harian ke reksa dana saham. Mengapa demikian? Karena ada kemungkinan pada saat Bpk memerlukan uang tsb (dengan cara melakukan redemotion atas reksa dana saham), bisa jadi kondisi pasar sedang turun sehingga Bapak tidak mendapatkan kembali pokok investasi Bapak, malah mungkin menderita kerugian. Gunakan uang yg nganggur untuk investasi di reksa dana saham, sehingga Bapak tidak perlu dihadapkan pada keterpaksaan untuk "jual murah" karena butuh uang.

Nah pertanyaan yang kemudian muncul adalah kapan saya boleh redeem? Untuk menjawab ini Bapak harus relebih dulu memiliki alokasi aset strategis atas kekayaan Bapak. Ini adalah alokasi atas kekayaan yang Bapak miliki; berapa % yang harus disediakan dalam bentuk tunai/tabungan/deposito untuk membiayai kebutuhan/likuiditas rutin, berapa % yang untuk investasi. Untuk investasi kemudian dipilah & dialokasikan berdasarkan horison investasinya. Misalkan Bapak mau menabung untuk membiayai kuliah anak, menunaikan ibadah haji, persiapan pensiun, dll. Dari alokasi tsb kemudian Bapak bisa menentukan brp % kekayaan Bapak yang akan diinvestasikan dalam emas, reksa dana, saham, obligasi, properti, dll. Nah berdasarkan alokasi inilah kemudian Bapak kemudian perlu melakukan "rebalancing" secara berkala. Misalkan untuk sederhananya Bapak menginvestasikan kekayaan Bapak 20% di reksa dana saham & 50% di reksa dana pendapatan tetap (30% sisanya di tabungan & tunai utk likuiditas rutin). Jika Bapak hitung, % masing-masing berubah dari waktu ke waktu mengikuti pergerakan pasar. Jika pasar saham naik, maka otomatis % investasi Bpk di reksa dana saham juga naik. Kenaikan % juga diikuti kenaikan tingkat risiko, karena itu jika memang %-nya sudah naik jauh dari alokasi strategis yang Bapak tentukan, ada baiknya redeem utk mengembalikannya ke % semula.

Yang menarik, melakukan rebalancing secara berkala (1-2 kali dalam setahun) memungkinkan Bapak untuk menjaga tingkat risiko serta melakukan pembelian maupun penjualan aset di saat yang tepat. Kembali ke contoh di atas, jika Bapak redeem utk mengembalikan porsi reksa dana saham Bpk ke 20% maka redemption akan dilakukan saat pasar saham sedang dalm kondisi baik. Sebaliknya, jika pasar saham sedang turun maka porsi reksa dana saham akan turun di bawah 20% sehingga ini merupakan kesempatan bagi Bapak untuk mengembalikannya ke 20% dengan melakukan pembelian/subscription reksa dana. Dengan demikian kondisi buy low sell high (beli saat murah & jual saat mahal) terpenuhi & Bpk dapat mempertahankan investasi dgn tingkat risiko yang terukur.

Semoga jawaban ini membantu. Terima kasih atas perhatiannya & selamat berinvestasi!

Reksadana Saham Return Tinggi

Halo Ibu Melinda..,

Salam Kenal dan mohon maaf mo ikut2an tanya,

sebagai New bi Saya berulang2 kali membaca tulisan anda, sangat menarik sekali terutama uk RD saham,

tapi ada hal2 yang masih ingin saya tanyakan,yaitu..,

-bagai mana cara melihat kinerja Reksadana saham yang bagus, karena

terkadang ada RD yang NAB nya tinggi tapi Return nya rendah atau

sebaliknya.,

-Untuk membeli RD Saham kira2 hal apa yang perlu di gunakan

sebagai pertimbangan,untuk investasi di atas 10 thn.

(Harus melihat neraca keuangan mrk/melihat grafik pertumbuhannya)

-Dan Kalau saya ingin memiliki 3 RD saham sekaligus tpi dengan

3 perusahaan RD yang berbeda,apa hal tsb bagus/malah merepotkan.

-Apakah anda punya referensi RD Saham yang bagus untuk di

koleksi,sehingga tidak salah pilih.

Terima kasih & Mohon pencerahannya ..,

@Suhendar05

Daer Pak Suhendar,

Terima kasih atas pertanyaannya.

Reksa dana saham yang beredar di pasar memiliki berbagai strategi investasi. Strategi investasi yang umum adalah (1) benchmarking (berinvestasi di mayoritas saham di IHSG sehingga kinerja reksa dana mirip dengan kinerja IHSG), (2) rotasi sektor (berfokus pada saham/sektor yang dinilai akan memberikan kinerja unggul di masa depan), dan (3) tematik (berfokus pada saham/sektor dengan tema tertentu, misalnya konsumsi, infrastruktur, dll). Masing-masing strategi memiliki tingkat imbal hasil dan risikonya sendiri-sendiri: strategi benchmarking memiliki risiko terendah, namun potensi imbal hasilnya juga terendah, sedangkan strategi tematik menawarkan potensi imbal hasil tertinggi namun dengan tingkat risiko yang tertinggi pula. Sesuai dengan prinsip "high risk, high return" maka untuk meraih potensi imbal hasil yang besar investor harus berani menanggung risiko yang tinggi.

Membeli 3 reksa dana dari 3 MI yang berbeda tentunya akan lebih merepotkan. Tetapi di lain pihak, investor mungkin memilih melakukan hal ini untuk kepentingan diversifikasi atau penyebaran risiko. Jika 1 reksa dana kinerjanya kurang baik, mungkin yang lainnya tidak demikian. Tetapi tentunya ini bukan jaminan.

Mengenai pilihan reksa dana yang "tepat", mohon maaf saya tidak dapat memberikan referensi untuk Bapak karena proses pemilihan harus didasarkan pada identifikasi tujuan investasi, horison/jangka waktu investasi serta profil risiko investor. Peraturan Bapepam V.D.10 mengenai pengenalan calon nasabah mewajibkan MI dan agen penjual reksa dana untuk mengidentifikasikan profil risiko calon investor - biasanya dengan mewajibkan calon investor untuk mengisi kuesioner. Berdasarkan isian kuesioner tersebut, maka kemudian pihak MI atau agen penjual dapat merekomendasikan pilihan reksa dananya.

Demikian saya sampaikan, semoga penjelasan saya membantu. Terima kasih atas perhatiannya dan selamat berinvestasi ya.

Jadwal Pelatihan RD

Dear Ibu Melinda.,

Terimakasih Uk pencerahannya.,

Menurut anda sebagai new bi di Reksadana, apa seharusnya sy langsung inves d RD saham (spt rencana awal) atau coba alokasi RD yang lain sbg perbandingan,.

karena sdah sekitar 2 tahun ini saya terjun bermain saham langsung walaupun dgn pengetahuan yg pas2an/Gembling.,

Basicly sy Teknik, jdi secara keilmuan sya nol besar dgn masalah yg spt ini(Investasi Pasar modal.

Di bln Agustus 2012 ini saya akan kembali ke tanah air,apakah anda N team punya agenda pelatihan RD d bulan tersebut,terutama di kota Bandung karena sebelumnya sy pernah baca Portal reksadana mengadakan pelatihan.

Terima kasih N Sukses Sll

Best Regards.,

Asep suhendar

RDC Congo

Terima kasih untuk pencerahannya

sy baru memulai investasi di RD Saham. Dengan metode cost averaging sy secara reguler invest ke RD setiap bulan untuk jangka waktu 3 tahun. Artikel ini semakin mencerahkan sy. Terima kasih Bu. Salam.

Re: terima kasih pencerahannya

Sama-sama. Senang sekali mendengar bahwa artikel ini bermanfaat. Saat ini saya sedang mempersiapkan artikel lagi mengenai market timing. Mudah-mudahan bisa segera rampung sehingga bisa segera dipublikasikan di Portal Reksa Dana, so please stay tuned! :)

Sekali lagi terima kasih atas perhatiannya. Selamat berinvestasi ya.

Artikel yang menenangkan hati

Artikel yang menenangkan hati yg sedang risau dgn gonjang ganjing kisis Eropa. Memang betul kalau invest di RD Saham sebaiknya long term periode. Saya jadi ingat saat medio 2007 masuk di RD Saham dalam jumlah yang lumayan, dan ternyata pada 2008 merupakan petaka, sampai nilai invest saya tinggal 54%. Untung uang tsb memang murni investasi yang belum saya butuhkan dalam jangka pendek, dan lebih beruntung lagi pada awal 2009-2010 pasar bergerak bulish sehingga ada keuntungan hampir 100% saat ini.

Mengingat kondisi Eropa yg gonjang ganjing, bijaksanakah jika saat ini saya redem dahulu (untuk mengamankan NAB) untuk kemudian masuk lagi disaat pasar stabil....? Mohon tanggapannya.

Salam dari Surabaya.

Machfud Sidik

Sama-sama

Sama-sama Pak Arief :)

Stay tuned for the next article....

Materi yang baik bu Melinda

Materi yang baik bu Melinda :)

Supaya memupuk semangat tuk berinvest jangka panjang :)

(Inti penyemangat saya tetep si Shark Fin Soup sich:) )

Saya baru mau mencoba membeli

Saya baru mau mencoba membeli reksa dana Mawar Konsumer 10. Jika ingin tau padanan grafik harganya saya harus melihat trend apa?, apakah jci, lq45 atau kompas