Ulasan dan Outlook Investasi Juni 2013

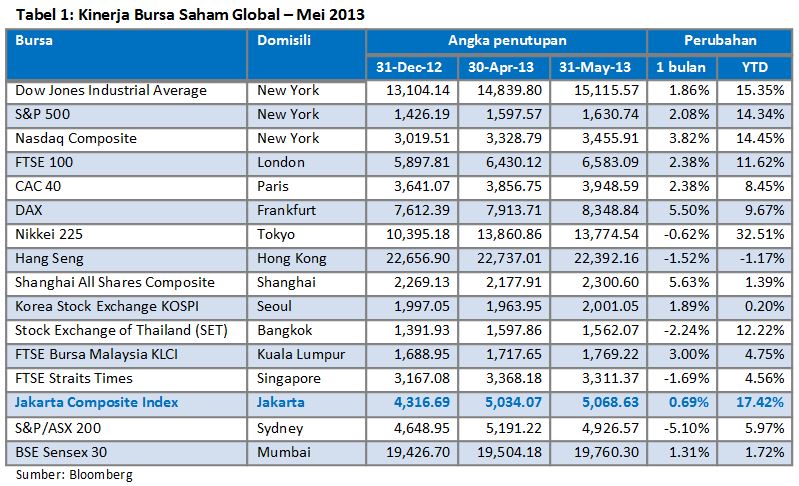

Tanpa terasa kita telah memasuki bulan terakhir dalam kuartal kedua 2013. Apa saja yang terjadi di pasar modal global dan Indonesia selama bulan Mei dan bagaimana kami di First State Investments Indonesia menyikapinya dalam bentuk strategi portofolio? Berikut kami sampaikan ulasannya. Ulasan makroekonomi & pasar modal global Pasar saham global berakhir dengan hasil beragam bulan ini. Bursa AS ditutup menguat dengan Dow, S&P dan Nasdaq naik masing-masing sebesar 1,86%, 2,08% dan 3,82%. Sentimen pasar tidak berubah meskipun ada kemungkinan Fed akan memperketat program pembelian obligasi dalam beberapa bulan mendatang. Perbaikan positif dalam penjualan rumah baru AS dan indeks harga rumah yang tercatat sebesar 454 ribu dan 1,3% dalam sebulan (lebih baik daripada ekspektasi sebesar 345 ribu) juga membantu pasar. Pasar saham Uni Eropa (Eurostoxx +2,13%, Inggris +2,38%) berhasil membukukan imbal hasil positif didukung oleh stabilisasi di pasar keuangan (Di Yunani, Italia dan Spanyol yield obligasi 10-tahun tercatat masing-masing sebesar 9,3%, 4,2% dan 4,4%, turun dari tingkat tertinggi masing-masing sebesar 37,1% pada Mar12, 6,6% pada Jul12 dan 6,8% pada Jul12), ditambah dengan optimisme dari pendapatan perusahaan. Sementara di Asia, risk appetite para pelaku pasar Asia berkurang akibat pasar saham Jepang yang turun 0,6% menjadi 13,774.54 dalam sebulan. Imbal hasil negatif seperti itu tampaknya didorong oleh aksi ambil untung (profit-taking) (naik 32,5% sejak awal tahun), dipengaruhi oleh lonjakan yield

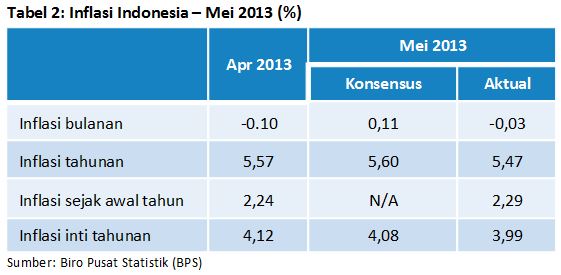

Harga minyak mentah Brent turun sebesar 1,93% menjadi USD100,4 per barel bulan ini. Ulasan makroekonomi & pasar modal Indonesia Inflasi Indonesia di bulan Mei turun sedikit sebesar 0,03% sehingga CPI turun dari 5,57% pada bulan sebelumnya menjadi 5,47% yoy. Inflasi inti tercatat lebih rendah di 3,99% dari 4,12% pada bulan April akibat penurunan signifikan dari harga emas meskipun Rupiah mengalami depresiasi.

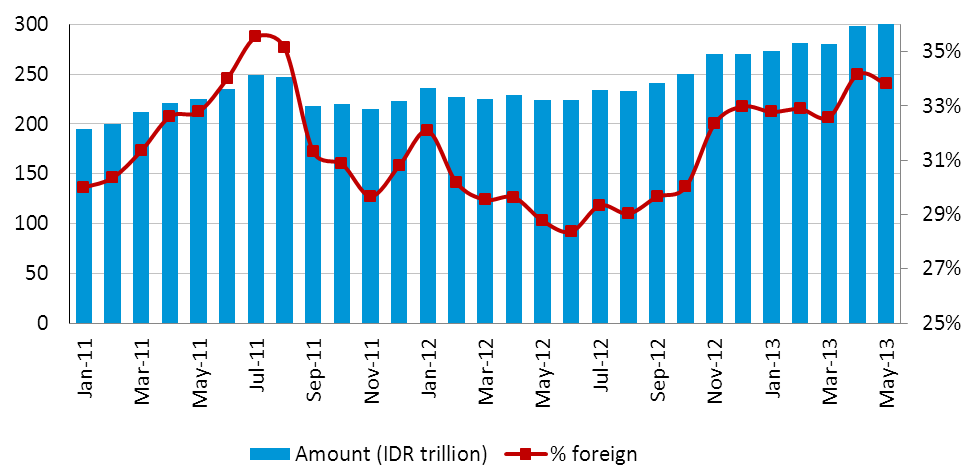

Neraca perdagangan kembali membukukan defisit di bulan April, yaitu sebesar USD1,6 milyar karena ekspor menurun sebesar 9,1% dari sektor non-migas sementara impor mengalami penurunan sebesar 3,7% yoy. Impor menunjukkan arus masuk barang konsumen yang kuat, sementara impor barang modal berkurang. Rupiah terdepresiasi 1,47% menjadi 9877 per USD. Dalam pertemuannya di bulan Mei, Dewan Gubernur BI memutuskan untuk mempertahankan suku bunga acuan sebesar 5,75% namun mereka mengisyaratkan untuk peningkatan suku bunga jika inflasi menjadi semakin tinggi. Harga obligasi lokal Indonesia sebagaimana diukur oleh HSBC Local Bond Index turun 2,3% menjadi 717 dari 735. Yield obligasi bertenor 10 tahun naik menjadi 5,9% dari 5,5%. Investor asing meningkatkan kepemilikan obligasi mereka menjadi Rp 303 trilyun di akhir bulan, di mana mereka menambah posisi di obligasi jangka pendek. Grafik 1: Porsi kepemilikan asing di Surat Berharga Negara yang Diperdagangkan (Rp trilyun)

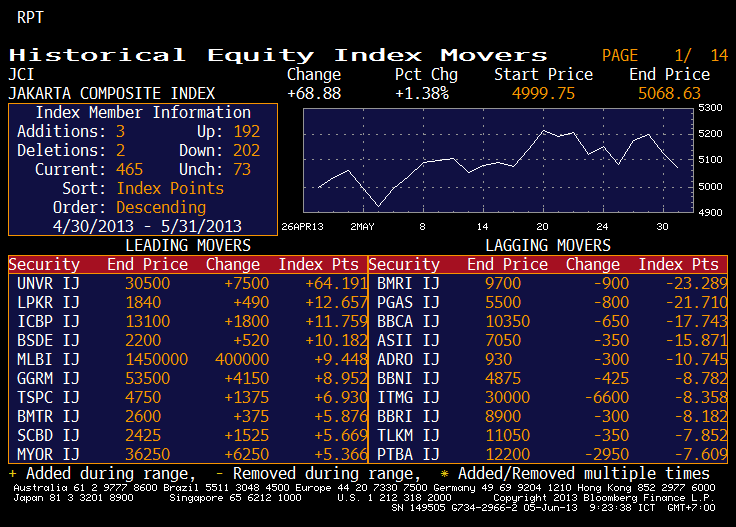

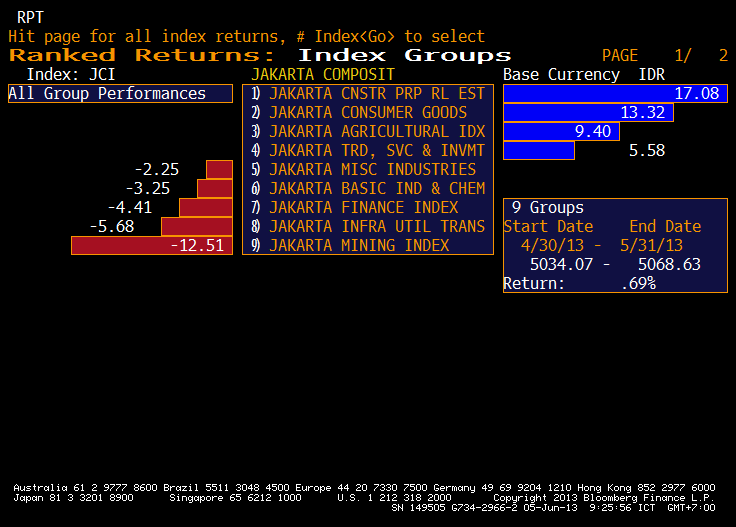

Sumber: Dirjen Pengelolaan Utang, Depkeu RI Sedangkan untuk efek pasar uang, berikut adalah rangkuman selama bulan Mei: dalam hal yield, obligasi korporasi berperingkat AA dengan tenor 1 tahun pada umumnya diperdagangkan pada kisaran 6,3%, SPN 3 bulan ditawarkan di 4,1% dari sebelumnya 3%, sementara SPN 1 tahun berada di 4,5% dari 4% di bulan sebelumnya. Untuk suku bunga deposito berjangka dalam denominasi Rupiah, kebanyakan bank-bank besar mengutip antara 6,25-6,50% per tahun untuk penempatan 1 bulan. Sementara untuk deposito USD, bank memberikan 2,25% per tahun untuk penempatan 1 bulan. IHSG berhasil bertahan di tingkat positif dengan membukukan kenaikan tipis sebesar 0,69% menjadi 5,068.63, sementara indeks LQ45 turun sebesar 2,1% menjadi 839,47. Nilai rata-rata nilai perdagangan harian meningkat sebesar 31,6% menjadi Rp 8,3 trilyun di Mei13. Nilai penjualan bersih investor asing adalah Rp 356 milyar dibandingkan dengan pembelian bersih sebesar Rp 722 milyar di bulan lalu. Ketidakpastian seputar isu kenaikan harga BBM tampaknya memaksa investor asing untuk mengambil keuntungan dan mencari aset yang lebih murah di luar Indonesia seperti Amerika Serikat (yield Treasury AS 10 tahun naik menjadi 2,1% dari 1,6% bulan lalu). Menteri keuangan dilaporkan telah mengusulkan revisi APBN dan asumsinya. Dalam revisi anggaran, asumsi pertumbuhan PDB dipotong menjadi 6,2% pada tahun 2013 (dari 6,8%), tingkat rata-rata rupiah/USD menjadi 9600 dari 9300, inflasi menjadi 7,2% dari 4,9% dan defisit anggaran menjadi 2,48% terhadap PDB dari 1,65%. Properti dan sektor konstruksi membukukan kinerja yang baik. LPKR 36,3% dan 27,1% BSDE. Sektor konsumer juga mencatat kinerja yang mengungguli kinerja IHSG, dengan dipimpin oleh UNVR yang naik 16,2%. Sektor pertambangan terus terpuruk, terseret oleh saham batubara menyusul usulan larangan impor batubara impor oleh China yang akan berdampak pada produsen batubara Indonesia jika hal tersebut diterapkan. ADRO -24,4%, PTBA -20%, ITMG -18,4%. Sektor perbankan tertinggal akibat potensi lebih tingginya inflasi dan tingkat suku bunga pasca kenaikan harga BBM. BMRI -7.6%, BBCA -3.72%, BBRI -5.3%. Inflasi bulanan di Mei sebesar -0,03% dan tahunan sebesar 5,47%, sedikit lebih baik dari konsensus perkiraan +0,11% (bulanan) dan 5,60% (tahunan). Tabel 3: Emiten penggerak IHSG selama Mei 2013

TLKM dan ASII adalah saham yang paling banyak ditransaksikan di bursa domestik. Grafik 2: Kinerja sektor-sektor IHSG selama Mei 2013

Sumber: Bloomberg, per 31 Mei 2013 Sektor properti terus kembali menjadi bintang dengan LPKR +21,2%, ASRI +15,1% dan BSDE +9,4%. Sementara itu, penurunan mendadak harga batubara berimbas pada kinerja sektor pertambangan: ADRO -16.5%, ITMG -11,8% dan PTBA -4,6%. Kinerja sektor perbankan terganggu di tengah meningkatnya kekhawatiran terhadap inflasi, terutama atas harga kelompok pangan karena kenaikan harga bawang dan cabai masing-masing sebesar 147,9% dan 38,1% sejak awal tahun. Kinerja saham perbankan ditutup beragam: BBRI -7,4%, BMRI flat, BBNI +9,8% dan BBCA +3,6%. Outlook Juni 2013 Bank Sentral di negara-negara berkembang telah menjadi lebih pesimis dan mengadopsi strategi defensif dengan memotong suku bunga. Kami percaya bahwa AS akan tetap pada jalur pemulihan yang moderat. Di sisi lain, kelesuan kegiatan ekonomi di kawasan euro telah memburuk, dan perbaikan di pasar negara berkembang seperti China ternyata lebih lemah dari yang diharapkan. Harga komoditas tampaknya telah mencapai titik terendahnya meskipun kami belum melihat kenaikan permintaan yang kuat atau penurunan inventori untuk mengubah pandangan terhadap sektor ini secara luas menjadi bullish. Kecuali arah pertumbuhan membaik secara lebih jelas, sektor ini akan tetap relatif murah untuk waktu yang lebih lama. Risiko bagi penurunan saham Asia meliputi lonjakan premi risiko di tengah kekhawatiran utang Eropa dan perlambatan momentum pertumbuhan global. Reaksi pasar terhadap potensi kenaikan BBM di pertengahan bulan depan akan menarik, apakah itu akan meninggalkan overhang sehingga mendukung rally atau strategi sell-on-news. Kami juga terus memantau dengan ketat angka inflasi dan awal dari siklus pengetatan suku bunga di tahun 2014. Kami percaya bahwa sikap defensif adalah strategi terbaik saat ketidakpastian sedang tinggi. Meskipun tekanan inflasi melemah di bulan Mei, kami tetap berhati-hati terhadap inflasi di masa depan terkait rencana berkelanjutan untuk menaikkan harga BBM yang berpotensi menambah 2-3% pada inflasi serta imbas dari musim puasa mendatang dan perayaan Lebaran. Untuk portofolio pendapatan tetap kami menilai bahwa untuk tahun 2013 potensi imbal hasil di efek pendapatan tetap/obligasi sudah terbatas. Dari segi komponen imbal hasil, perolehan bunga kupon akan lebih mendominasi ketimbang capital gain (perolehan laba akibat apresiasi/kenaikan harga). Implementasi strategi portofolio kami lakukan dengan menetapkan durasi portofolio lebih rendah (underweight) daripada durasi tolok ukur dan memanfaatkan setiap momen koreksi di pasar obligasi untuk menaikkan durasi portofolio.

|